ESG

Nachhaltige Kapitalanlage bei Real Assets – Herausforderungen und Lösungen für nachhaltige Investment Funds

Gebäude sind langlebig und prägen das Ortsbild sowie das soziokulturelle Gefüge in Städten und Quartieren über Jahrzehnte hinweg. Wir verbringen 90% unserer Zeit in Wohnungen, Büros und anderen Innenräumen. Häuser beeinflussen unsere Lebensqualität, Gesundheit und Produktivität. Wenige wissen jedoch, dass der Umweltfußabdruck von Gebäuden für unsere Gesellschaft eine große Rolle spielt. Neben Strom, Wärme und Wasser für den Betrieb kommen in der Herstellung sehr energieintensive Baumaterialien wie Stahl und Beton hinzu. So ist der Gebäudesektor für fast 40% der Treibhausgasemissionen, sowie 20-30% des Wasser- und Materialverbrauchs weltweit verantwortlich.

EU Green Deal

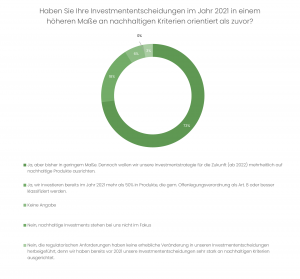

Die EU hat daraus die Bedeutung von privatem Kapital für den Umbau zu einer ressourceneffizienten, wettbewerbsfähigen und klimaneutralen Wirtschaft erkannt. In einem Sustainable Finance-Paket[2], dass im Rahmen des europäischen Green Deals beschlossen wurde, hat die EU entsprechende Anreize und Rahmenbedingungen gesetzt, um den Umweltfußabdruck von Gebäuden zu reduzieren. Investoren sollen, durch den Anreiz von nachhaltigen Kapitalanlagen in ESG-Fonds, die umweltfreundliche Sanierungen von Gebäuden beschleunigen und den Bau von nachhaltigen, sozial durchmischten Quartieren mit regenerativer Energieversorgung fördern. Dass diese Anreize funktionieren, zeichnet sich innerhalb der Immobilienbranche bereits jetzt ab. In 2021 wurden bei mehr Investitionsentscheidungen nachhaltige Kriterien berücksichtigt als noch im Jahr zuvor.

Investitionen und gesellschaftlicher Nutzen

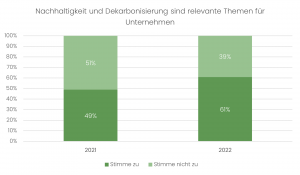

Von solchen nachhaltigen Investitionen profitiert nicht nur die Gesellschaft, sondern auch viele Fonds und deren Investoren. Mit den drei ESG Bereichen Umwelt, Gesellschaft und Governance erweitert sich das klassische Risikomanagement um eine zusätzliche Dimension. ESG-Abteilungen beobachten Trends und Regulierungen und analysieren die Folgen für Fonds. Die größten Auswirkungen sind dabei gegenwärtig von der Klimakrise zu erwarten. Ehrgeizige Klimaziele und politische Maßnahmen wie der CO2-Preis, Förderbedingungen, Sanierungsauflagen und verschärfte Energiestandards verändern die bestehenden Strukturen auf dem Immobilienmarkt. Für Unternehmen gewinnen Nachhaltigkeit und Dekarbonisierung jährlich zunehmend an Bedeutung. Die Nachfrage verschiebt sich immer mehr zu energieeffizienten und damit betriebskostensparenden Gebäuden. Immobilienkäufer sind dadurch vermehrt dazu angehalten, nachhaltige Investitionen aufgrund strikterer Energieauflagen in ihre Kaufangebote mitaufzunehmen. Häuser, deren Materialien wiederverwertbar sind, erfahren als Materialbank sogar in Jahrzehnten noch einen hohen Wert. Fonds, die frühzeitig solche Verschiebungen erkennen, können Veränderungen in das Assetmanagement integrieren und den Wert ihrer Grundstücks- oder Immobilieninvestitionen langfristig steigern.

DLE bekennt sich zu nachhaltigen Investitionsprinzipen

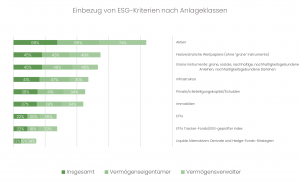

Die DLE Group bekennt sich in diesem Sinne zu nachhaltigen Kapitalanlagen durch die Unterzeichnung der Principles for Responsible Investment (PRI) und hat diese in einer eigenen Responsible Investment Policy (link) festgehalten. Um Ankäufe, Risiken und Chancen in den Bereichen Umwelt und Gesellschaft zu erfassen, verwendet DLE zusätzliche ESG-Scorecards. Die Auswahl und Gewichtung solcher Scorecard-Kriterien orientiert sich nicht nur an etablierten Zertifizierungsstandards für Nachhaltige Gebäude (z.B. DGNB, LEED, BNB), sondern auch an branchenüblichen Indikatoren für Nachhaltigkeitsberichterstattung auf Unternehmens- und Fondsebene (z.B. GRI, GRESB, PRI, INREV). Mit unseren nachhaltigen Investitionsprinzipien sind wir Vorreiter in einer Branche, die sich bisher immer noch im Mittelfeld bewegt, wenn es um die Einbeziehung von ESG-Kriterien geht.

ESG Scorecards

Bei den von DLE initiierten Nachhaltigkeitsfonds müssen Investitionsobjekte in der Scorecard eine Mindestpunktzahl erreichen, um für eine Investition in Betracht gezogen zu werden. Einige Fonds, darunter der DLE Senior Living Fund und der DLE Logistics Fund, streben nach dem Ankauf eine nachhaltige Verbesserung an. Durch Maßnahmen wie grüne Mietverträge und der Errichtung von Solarzellen zur unabhängigen Stromversorgung auf Dächern, wird der Umweltfußabdruck der Gebäude langfristig minimiert. Gleichzeitig wird damit ein gesellschaftlicher Mehrwert geschaffen. Die beiden Fonds, DLE Senior Living und Logistics, sind ebenso wie der DLE Sustainable Mezzanine Fund unter der EU-Offenlegungsverordnung (Sustainable Finance Disclosure Regulation, SFDR) als ESG-Fonds gemäß Artikel 8 eingestuft – nicht zuletzt, weil ihre Anlagestrategie verbindliche ESG-Kriterien beinhaltet.

Soziale Standards

Ein weiteres Element bei nachhaltigen Fonds ist die Wahrung von Menschen- und Arbeitsrechten, die Vermeidung von Korruption oder Wettbewerbsverzerrung und anderen unfairen Wirtschaftspraktiken. Bei DLE-ESG Fonds besteht ein regelmäßiges Monitoring, dass die Investitionen der ESG-Fonds im Einklang mit international vereinbarten sozialen Standards überprüft (OECD Guidelines for Multinational Enterprises, UN Guiding Principles for Business and Human Rights). Falls sich Abweichungen ergeben, werden die beteiligten Parteien informiert, um die Auswirkungen abzuschwächen und Präventionsmaßnahmen zu vereinbaren.

ESG Fonds-Management

Neben der Anlagestrategie ist für die Qualität von ESG-Fonds auch das Fonds-Management entscheidend. Bei DLE kümmert sich eine eigene ESG-Abteilung darum, Prozesse zu implementiert, die eine optimale Umsetzung der Anlagestrategie sichern. So setzen wir bei unseren Fondsmanagern- und Beratern eine Expertise in Umwelt- und Sozialthemen voraus. Ein aktives Asset-Management geht für uns mit geeigneten Maßnahmen wie grünen Mietverträgen, Energieaudits, dem Einbau von Smart Meters oder auch dem Umstieg auf grünen Strom vom Dach einher.

EU-taxonomiekonforme Investitionen in der Praxis

Zur nachhaltigen Umsetzung von Anlagestrategien bedarf es zudem interner oder idealerweise externe Kontrollen. Dazu gehört auch eine transparente und regelmäßigen Berichterstattung, welche auf das Informationsbedürfnis der Investoren abgestimmt ist. Letzteres wird maßgeblich durch eine EU-Regulierung geprägt, denn Investoren müssen künftig den Anteil EU-taxonomiekonformer Investitionen veröffentlichen. Unter EU-taxonomiekonformen Investitionen versteht man Assets, die nachweislich den von der EU definierten Nachhaltigkeitskriterien entsprechen und zu einem von sechs Umweltzielen beitragen. Für die Immobilienbranche ist hierbei vor allem der Klimaschutz und die Anpassung an den Klimawandel relevant. Auch die EU-Offenlegungsverordnung (SFDR) verlangt von nachhaltigen Fonds, dass sie zunehmend Rechenschaft über ihre Investitionen ablegen.

Vorläufige Kennzahlen im Immobiliensektor fragen beispielsweise nach Investitionen in energieineffiziente Gebäude oder nach Investitionen, die fossilen Brennstoffen gewidmet sind. Auch Daten zu Energieverbrauch und Treibhausgasemissionen werden zur Erfassung der „Principal Adverse Impacts“, also der Hauptauswirkungen eines Fonds, benötigt. Für viele Assets liegen solche Verbrauchsdaten allerdings bisher nicht flächendeckend vor, denn die Schwierigkeit liegt hierbei in der aufwändigen Abfrage der Daten. Die notwendigen Informationen bekommen Fonds nur von Mietern oder durch umfangreiche Abfragen bei Versorgern vor Ort. Hinzu kommt, dass erhobene Daten in unterschiedlichsten Formaten zugeliefert werden, sodass sie nachträglich vereinheitlicht werden müssen. Diesem Aufwand steht ein hoher Nutzen gegenüber. Auf der Grundlage der Daten, können zielgerichtete Maßnahmen zur Senkung des Verbrauchs ergriffen und wirksam nachgewiesen werden.

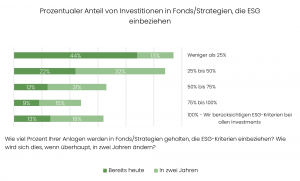

Dass es in der praktischen Umsetzung der Nachhaltigkeitsinitiativen der EU noch Nachholbedarf gibt, zeigt sich anhand dem prozentualen Anteil von Investitionen in der Branche, die ESG-Kriterien mit einbeziehen. Fast die Hälfte aller Unternehmen, die in der Immobilienbranche tätig sind, berücksichtigen ESG-Kriterien bisher bei weniger als 25% ihrer Anlagen in Fonds und Strategien.

Nachhaltigkeitsinitiativen – Treiber mit großem Interpretationsspielraum

Die DLE begrüßt die europäischen Nachhaltigkeitsinitiativen für den Finanzmarkt, insbesondere die Offenlegungs- und Taxononmieverordnungen, als dringend notwendige Treiber für den Umbau zu einer nachhaltigen Wirtschaft. Allerdings steht DLE damit, wie viele Marktteilnehmer, vor der großen Herausforderung, die neuen und komplexen technischen Regulierungsstandards umzusetzen. Gleichzeitig bieten die neuen Verordnungstexte großen Interpretationsspielraum und werden erst nach und nach durch technische Standards konkretisiert. Hier ist beispielsweise hervorzuheben, dass die europäische Kommission die Verabschiedung der technischen Standards der Offenlegungsverordnung schon zweimal verschoben hat – aufgrund des Umfangs und technischer Details.

Im Real Asset Bereich gibt es außerdem die Schwierigkeit, dass Leitlinien und Standards vor allem mit Blick auf Aktieninvestitionen konzipiert sind und sich nicht immer intuitiv auf Real Assets anwenden lassen. So definiert die EU-Offenlegungsverordnung eine nachhaltige Investition anhand von drei Elementen: (1) messbarer Beitrag zu einem konkreten Umweltziel oder gesellschaftlichem Ziel, (2) keine Beeinträchtigung anderer Ziele sowie (3) gute Unternehmensführung. Nun könnte man meinen, dass bei Fonds, die nicht direkt in Unternehmen investieren, das dritte Element entfällt und Investitionen als nachhaltig gelten, wenn sie die ersten zwei Bedingungen erfüllen. Dies ist jedoch nicht der Fall.

Alternativ sollte daher darüber nachgedacht werden, bei Gebäudeinvestitionen – ähnlich der Zulieferkette in anderen Wirtschaftssektoren – den Anwendungsbereich auf Hauptvertragspartner auszudehnen. Wir bei der DLE erfassen und bewerten bei Nachhaltigkeitsfonds beispielsweise ESG-Managementstrukturen von großen Gebäudebetreibern und Projektfinanzierern.

Klimaschutz

Auch bei der Umsetzung der EU-Taxonomieverordnung sind noch Umsetzungsfragen offen. Klimaschutz-Fonds dürfen demnach nur noch Gebäude erwerben, welche einen Energieausweis der Klasse A aufweisen oder vor Ort zu den besten 15% der Gebäudeklasse in Punkto Energieeffizienz gehören. Deutsche Energieausweise stellen die Energieklasse allerdings nur für Wohngebäude aus und gelten nicht für Büro- oder Logistikimmobilien. Auch gibt es bisher noch keinen definitorischen Konsens darüber, was zu den 15% der Gebäudeklasse zählt. Unklar ist, ob diese Prozentzahl auf Landesebene, Kreisebene oder Bundesebene gelten soll. Je nach Bezugsraum können die Werte stark variieren und zu opportunistischen Interpretationen einladen.