ASSET MANAGEMENT

DLE: Die Landentwickler

Als führende Anbieterin von Landentwicklung in Europa, ist die DLE Group AG mit Sitz in Berlin die erste Ansprechpartnerin für Asset Management in Deutschland. In dieser Übersicht wird die Tätigkeit der DLE Group AG, sowie der Tochtergesellschaften im Bereich Senior Living/ Assisted Living sowie im Bereich Value-Add Logistics Fund erläutert.

Nachhaltig Investieren

Responsible Investment und Sustainable Investment sind für DLE Group AG ebenfalls von großer Bedeutung, da die führende Asset Management Plattform in Europa nachhaltig und für einen Mehrwert in der Gesellschaft schaffend investiert. Dies spiegelt sich beispielsweise in der ESG-Scorecard wider, den DLE Living GmbH gemeinsam mit einem renommierten ESG-Berater entwickelt hat, um ESG Fund Investments zu ermöglichen.

Digitale Investoren Plattform

Mit unserer digitalen Investoren Plattform ermöglichen wir unseren Anlegern einen transparenten Zugang zu den Anlageprodukten der DLE. Mit der App erhalten diese einen effizienteren Überblick über die bestehenden Investitionen sowie leichter zugängliche Informationen zu Zeichnung und Berichterstattung ihrer Anlageprodukte. Treu nach unserem Motto „RETHINK

REAL ESTATE“ wird Sustainable und Responsible Investment mit der digitalen Plattform neu gedacht.

Verantwortung übernehmen

Um Projekte integrativ zu entwickeln, arbeitet die DLE mit öffentlichen Trägern, kommunalen Versorgen und Projektentwicklungsgesellschaften zusammen, um die bestehende Wohnungsknappheit in deutschen Großstädten zu verringern. Ziel und Anspruch der DLE als Landentwicklerin ist es, die Projekte auf den erschlossenen Flächen schnellstmöglich zu realisieren.

Asset Management in Berlin

Der Überblick über die relevanten Begriffe und Prozesse der Asset Management-Industrie ermöglichen ebenfalls einen Einblick in die relevanten ESG-Kriterien, wie zum Beispiel der Sustainable Mezzanine Fund. Die Identifikation von Nachhaltigkeitsrisiken Nachhaltigkeitschancen sowie die Integration von Nachhaltigkeitsaspekten in die Dienstleistungen der DLE werden anschaulich erläutert. Neben des ESG-Kriterien und dem ESG-Ansatz der DLE Plattform wird auch die Verpflichtung zur Integration von ESG-Aspekten in initiierten Fonds der DLE im Rahmen der Principles for Responsible Investments thematisiert.

Neben dem deutschen Asset Management Markt werden auch die größten Anbieter im Bereich Asset Management in Europa und weltweit aufgezählt.

Asset Management Deutschland

Die nächste Generation des Asset Managements für Immobilien in Berlin.

Als Asset Manager mit Sitz in Berlin betreuen wir Mandate von Privatpersonen sowie institutioneller Investoren. Die Asset Management Plattform ermöglicht es, Angebote weiterzuentwickeln. Zudem schafft die DLE profitables und nachhaltiges Wachstum, das attraktive Renditen mit gesellschaftlichem Mehrwert vereint.

Nachhaltiges Asset Management in Berlin

Die DLE Group integriert Umwelt-, Sozial- und Governance-Kriterien in eine nachhaltig orientierte Vermögensverwaltung. Unsere Strategie verbindet Sustainable Investing mit Responsible Investing. Aus diesem Grund haben wir uns zur Integration von ESG-Aspekten in allen von der DLE initiierten Fonds verpflichtet und entwickeln das ESG Fund Investment der DLE sukzessive weiter. Umgesetzt haben wir unseren ESG-Ansatz bereits in unserem Sustainable Mezzanine Fund.

Mehrwert für Investoren

Wir nutzen unsere Expertise entlang der gesamten Wertschöpfungskette im Immobiliensektor, um Synergien im Asset Management zu schaffen. Unseren Investoren bieten wir eine breite Palette von Anlagemöglichkeiten in Form von unterschiedlichen geschlossenen Immobilienfonds.

Breites Portfolio

Unsere Anlageschwerpunkte liegen in den Bereichen Landbanking und Development. In den letzten Jahren konnten wir unser Angebot erfolgreich

weiterentwickeln und nutzen unsere Expertise, um heutige und zukünftige Bedürfnisse zu bedienen. Aus diesem Grund haben wir unser Angebot um die Assetklassen Senior Living und Assisted Living erweitert. Mit unserem Value-add Logistics Fund decken wir einen weiteren spannenden Sektor ab. Unser Portfolio umfasst außerdem das Capital Financing mit dem wir lösungsorientierte Finanzierungsansätze für Bauträger und Inverstoren verfolgen.

Was ist Asset Management?

Asset Management bedeutet die Verwaltung von Vermögen und von Anlagen eines Unternehmens. Asset Manager oder auch Vermögensverwalter betreuen die Anlagevermögen ihrer Kunden und tätigen ebenfalls Investitionsentscheidungen auf Grundlage der Risikobereitschaft und Vermögenslage der Kunden (Quelle: AssetMetrix). Im Fokus des Geschäftsfeldes steht die Verwaltung von bedeutenden privaten und institutionellen Finanzanlagevermögen unterschiedlicher Risikoklassen. Zu den Risikoklassen im Asset Management gehören Aktien, Renten, Immobilien und Liquidität (Quelle: Wikipedia). Das Ziel der Asset Manager ist es, dass Vermögen der Kunden unter gewissen Kriterien zu optimieren.

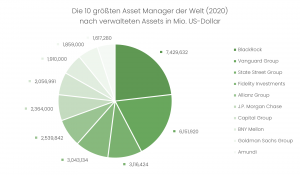

Die zehn größten Asset Manager der Welt:

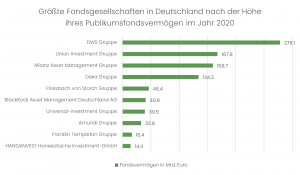

Die zehn größten Asset Manager in Deutschland im Jahr 2020:

Die DLE Group AG verwaltet Vermögen im Wert von mehr als 2 Milliarden Euro, was einem Bruttobauwert von mehr als 20 Milliarden beziehungsweise mehr als 50.000 Wohneinheiten entspricht.

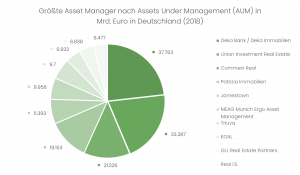

Asset Management in der Immobilienbranche in Deutschland:

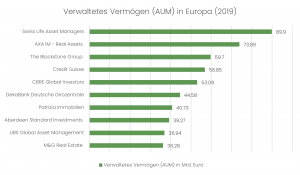

Asset Management in Europa

Die Branche des Asset Managements innerhalb Europas sieht sich aktuell großen Herausforderungen gegenübergestellt. Zeitgeist und Politik fordern die Branche auf, ESG-konformer zu wirtschaften. Gleichzeitig belasteten innerhalb des vergangenen Jahres ein steigender Kostendruck und sinkende Gewinnmargen die Branche. Innerhalb dieser Herausforderungen kann die Coronapandemie als Weckruf für die gesamte Branche gedeutet werden. Zunächst ließ der Markt es zu, die Corona-Krise durch hohe Assetbewertungen zu überlagern. Gleichzeitig haben sich bereits vorhandene Kostenprobleme und Trends beschleunigt. Der Handlungsbedarf, welcher sich mit den imminenten Problemfeldern befasst, ist nun dringender denn je. Es muss präventiv gehandelt werden, um ein Abrutschen von der Komfort- in die Gefahrenzone zu verhindern.

Der Status Quo der Branche vor der Coronapandemie lässt sich wie folgt zusammenfassen: Zwischen 2015 und 2019 wuchs die Vermögensverwaltungsbranche weltweit jährlich um etwa 10 %. Das verwaltete Gesamtvermögen lag 2019 bei über 81 Billionen Euro und liegt damit deutlich über den Werten der Jahre 2017 und 2018. Die Top-Ten-Unternehmen verwalten etwa ein Drittel und 10% der größten Player verwalten fast zwei Drittel des Gesamtvermögens. Europa bleibt der zweitgrößte Markt der Welt mit 27% des gesamten verwalteten Vermögens, gefolgt von den Vereinigten Staaten mit 62% des Marktes. Allerdings wies Europa im Zeitraum 2015-2019 mit 5 % die niedrigste Wachstumsrate auf, was einem Rückgang gegenüber 2013-17 (12 %) entspricht.

Der aktuelle Status Quo, unter Berücksichtigung der pandemischen Lage, ergibt folgendes: Die COVID-19-Krise hat dazu geführt, dass das verwaltete Vermögen der in Europa vertriebenen Investmentfonds in den ersten sechs Monaten des Jahres 2020 um rund 6 % geschrumpft ist und die Netto-Neukapitalzuflüsse auf null gesunken sind. In institutionellen Bereichen kommt es teilweise zu starken Abflüssen. Die dramatischen Auswirkungen hielten jedoch nicht lange an. Der Markt erholte sich schnell und erreichte teilweise nur wenige Monate nach dem Covid-Crash neue Höchststände. Getrieben wird dies vor allem von Branchen, die von der Krise profitiert haben, wie Unternehmen aus der Technologie- und Gesundheitsbranche.

Sustainable Investing

Nachhaltiges Investieren, auch sozial verantwortliches- oder ESG-Investieren genannt, berücksichtigt Anlagemittel, bei welchen der Anleger Umwelt-, Sozial- und Corporate-Governance-Faktoren präferiert, bevor er Geld und Ressourcen für ein bestimmtes Unternehmen bereitstellt. Es wird nach der Prämisse, Investitionsgelder zu verwenden, um positive gesellschaftliche Auswirkungen, unternehmerische Verantwortung und langfristige finanzielle Rendite zu fördern, gehandelt.

Nachhaltiges Investieren garantiert, dass Unternehmen einerseits nach kurzfristigen finanziellen Gewinnen beurteilt werden, aber auch nach einem breiteren Bild davon, was und wie sie zur Gesellschaft insgesamt beitragen. (Quelle: hbs)

Responsible Investing

Verantwortungsbewusstes Investieren, auch Responsible Investing genannt, bezeichnet eine Strategie und Praxis, welche Umwelt-, Sozial- und Governance-Faktoren (ESG) in die Investitionsentscheidungen und in das aktive Eigentum einbezieht. Somit setzt sich das verantwortungsbewusste Investieren grundsätzlich aus einer Kombination aus zwei übergreifenden Bereichen zusammen:

· ESG – Eingliederung beim Portfolioaufbau

· ESG – Verbesserung innerhalb des aktiven Eigentums

Bei dem ESG-Eingliederungsprozess wird entlang dreier Ansätze gehandelt. Die Integrati

welches potenzielle Investitionen entlang der ESG-Kriterien bewertet und die Kombination eines attraktiven Risiko- und Ertragsprofils mit der Absicht, einen Beitrag zu einem bestimmten ökologischen oder sozialen Ergebnis zu leisten.

Die Verbesserung des aktiven Eigentums wird maßgeblich durch Shareholderbeschlüsse und den Dialog mit anderen Unternehmen vorangetrieben. (Quelle: PRI)

Landentwicklung

Unter Landentwicklung wird in Deutschland üblicherweise ländliche Entwicklung verstanden, in Gegenüberstellung zur Stadtentwicklung. Landentwicklung beschreibt somit den Prozess der Entwicklung des ländlichen Raumes, um die Lebensbedingungen der Landbevölkerung zu verbessern.

Der ländliche Raum sieht sich oft einem ungleichen Entwicklungstand gegenüber dem städtischen Raum entgegengesetzt. Eine progressive Entwicklung des ländlichen Raumes, kann Industrie- und Dienstleiter anlocken und so Arbeitsplätze und Perspektiven bereitstellen. Dieser Prozess sorgt für die Sicherung und Erhöhung der regionalen Wertschöpfung. Landentwicklung kann so präventiv gegen die Landflucht wirken. Landentwicklung in der Stadt ist ein Schritt, der die Stadtentwicklung begleitet, denn es werden so nutzbare Parzellen geschaffen, die sich sinnvoll im Rahmen der Stadtentwicklung einbetten lassen. So werden aus großen, gemischt genutzten Arealen, eindeutig einer Nutzungsart zugeordnete Flächen, für die sich Käufer finden, die diese umsetzen können, was bei gemischten Grundstücken oftmals in der Praxis nicht stattfindet. (Quelle: rlp)